183日ルールと税務戦略

居住者判定の基本原則

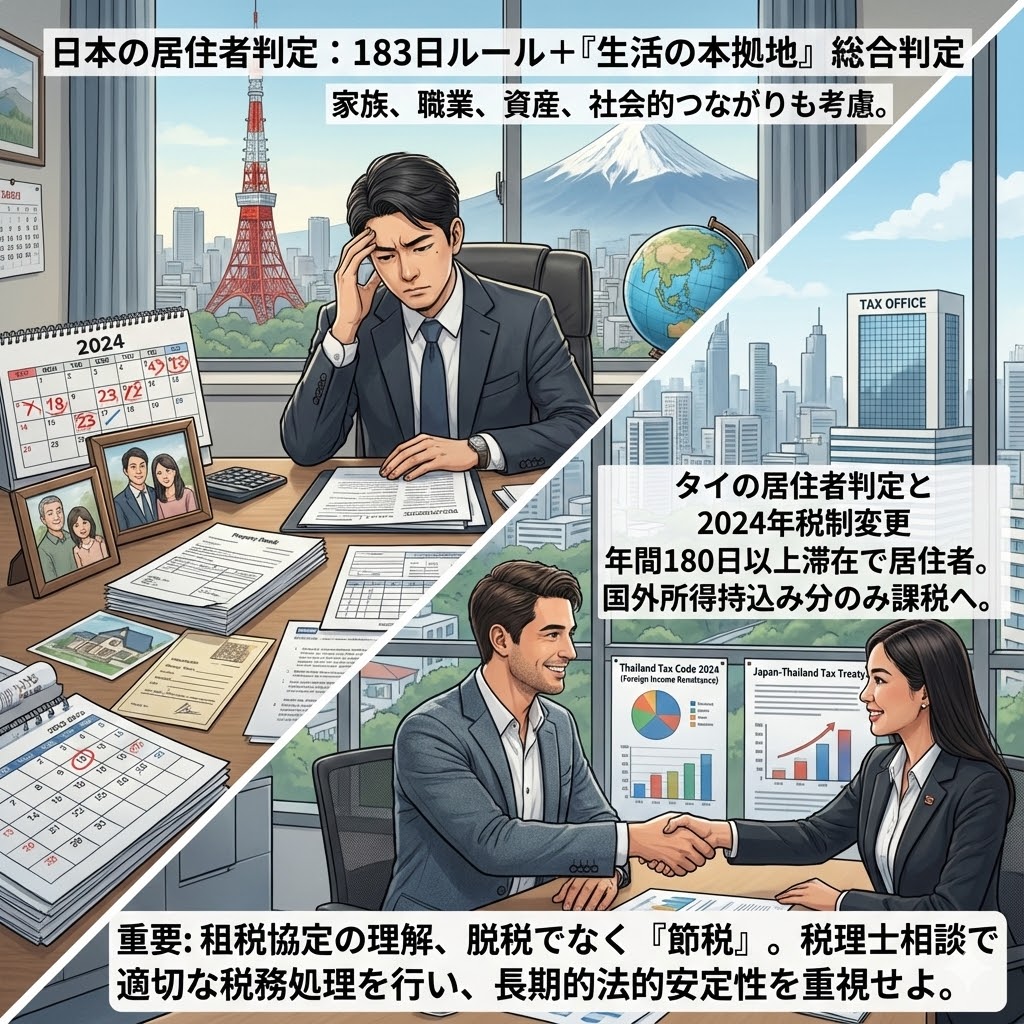

多くの国で採用されている「183日ルール」は、1年間のうち183日以上滞在した国で税務上の居住者とみなされる規則だ。

ただし、この判定は単純ではなく、各国によって細かな規定が異なる。

日本の場合、183日ルールに加えて「生活の本拠地がどこにあるか」という総合判定が行われる。

家族の居住地、職業、資産の所在地、社会的つながりなど、様々な要素が考慮されるのが実情だろう。

タイの税務居住者判定

タイでは年間180日以上滞在すると税務居住者とみなされ、国外所得についても課税対象となる可能性がある。

ただし、2024年から税制が変更され、国外所得の持込み分のみが課税対象となった。

筆者の経験では、タイでの税務処理は複雑で、専門家への相談が不可欠だった。

特に投資所得がある場合は、日本とタイの租税協定の内容を理解しておく必要があるだろう。

合法的な節税戦略の考え方

重要なのは「脱税」ではなく「節税」であることだ。

各国の税制を正しく理解し、合法的に税負担を最適化することが目標になる。

例えば、日本の非居住者となった場合でも、国内源泉所得には課税されるため、完全な税負担回避は不可能だ。

筆者は税理士と相談し、海外移住前後の税務処理を適切に行っている。

短期的な節税効果よりも、長期的な法的安定性を重視した方が良いだろう。